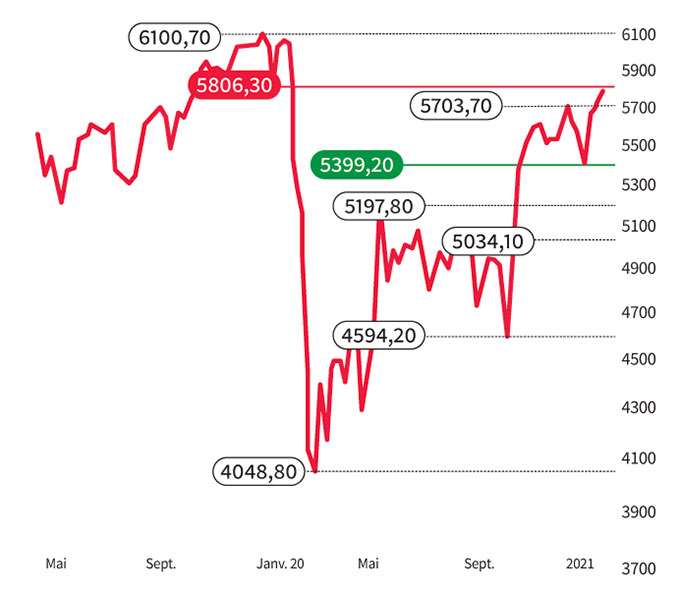

CAC 40

L’avenir s’éclaircit

Après un passage à vide fin janvier lié aux craintes sur la production et la livraison des vaccins, les places financières ont vigoureusement repris de la hauteur, permettant à bon nombre d’indices d’inscrire de nouveaux plus hauts annuels voire historiques.

L’appétit pour le risque a brusquement resurgi tandis que les campagnes de vaccination s’accélèrent à travers le globe, laissant espérer une nette amélioration des perspectives économiques à moyen terme et la fin prochaine des mesures de restrictions sanitaires dans de nombreux pays.

D’autres facteurs ont contribué à raviver l’optimisme des opérateurs, à commencer par les espoirs persistants de l’adoption du vaste plan de relance américain de 1900 milliards de dollars. Ce scénario a été conforté par le soutien de l’ancienne présidente de la Réserve Fédérale et Secrétaire au Trésor, Janet Yellen, qui estime que ce plan pourrait permettre à l’économie américaine de retrouver le plein-emploi dès 2022 s’il était adopté. La Fed a, de son côté, indiqué que le marché de l’emploi était très loin d’être solide et que cela pourrait prendre des années pour revenir au plein-emploi, en dépit des statistiques officielles qui ont fait apparaître un taux de chômage de 6,3 % en janvier. La banque centrale américaine devrait ainsi rester accommodante aussi longtemps que nécessaire, ne prévoyant ni de remonter ses taux d’intérêt ni de réduire son programme d’achats d’actifs, actuellement de 120 milliards de dollars par mois.

La saison des trimestriels bat son plein et celle-ci a très nettement rassuré. Sur les 74 % des sociétés du S&P500 qui ont dévoilé leurs comptes, 80 % ont battu le consensus en termes de bénéfices (selon les données Factset). Les bénéfices sont en moyenne supérieurs de plus de 15.1 % par rapport aux estimations et les analystes anticipent désormais une hausse de 2,9 % des bénéfices au T4 alors qu’ils prévoyaient une baisse de 9,3 % des bénéfices fin décembre. Ce sont principalement les financières, les valeurs technologiques et des services de communication qui ont contribué à ce retour à la croissance, une première depuis fin 2019.

Ce constat se vérifie également au sein du CAC 40 avec 25 % des composantes qui enregistrent des progressions à 2 chiffres depuis le 1er janvier (STM +17,7 %, Vivendi +16,4 %, Publicis +16,3 % ou encore Société Générale et BNP Paribas, avec +10,8 %).

Malgré ces données encourageantes, la reprise devra être confirmée par une amélioration des données macroéconomiques qui ont montré des signes de ralentissement ces dernières semaines. Cela invite donc à une certaine prudence, d’autant que les indices sont sur leurs plus hauts et que les niveaux de valorisation peuvent apparaître élevés, notamment aux États-Unis.

Graphiquement, dans le sillage des records de Wall Street, le CAC 40 enregistre de nouveaux records annuels, flirtant avec les 5 800 points. La tendance demeure ainsi haussière sur les différentes échelles de temps, au-dessus des 5 400 points en données hebdomadaires, niveau correspondant à la moyenne mobile à 20 semaines. Sur un horizon de temps plus court, l’indice vient de s’extraire par le haut du range 5 550/5 710 points qui perdurait depuis de nombreuses semaines, avec les espoirs d’une amélioration des perspectives économiques à moyen terme. Au-dessus des 5 800 points, on devrait assister à une nouvelle impulsion haussière avec les 6 000 points comme nouvel objectif, borne haute d’un gap laissé ouvert en février 2020. On maintiendra donc un biais positif tant que l’indice demeure au-dessus des 5 600 points (moyenne mobile à 20 jours). Seul un retour sous ce niveau suggérerait l’amorce d’une consolidation en direction des 5 510 points voire 5 400 points par extension, zone de cours qui permettrait de revenir à l’achat avec un meilleur timing.

Laurent Polsinelli

© 2021 zonebourse.com, 16 février 2021

CAC 40

Cours au 16 février 2021

Source : Les données chiffrées macroéconomiques proviennent de Bloomberg

Indice Stoxx 600 : indice boursier composé des 600 principales capitalisations boursières européennes.

Les données relatives aux performances passées ont trait à des périodes passées et ne sont pas un indicateur fiable des résultats futurs. ceci est valable également pour ce qui est des données historiques de marché.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Les bonnes publications trimestrielles et les espoirs d’adoption d’un nouveau plan de relance aux États-Unis ont soutenu le courant acheteur ces dernières semaines, permettant au Dow Jones d’inscrire de nouveaux records absolus. La dynamique haussière ne sera ainsi pas remise en cause tant que l’indice demeure au-dessus de la zone des 30 000 points, niveau correspondant à la moyenne mobile à 20 semaines. LP, 16/02/2021

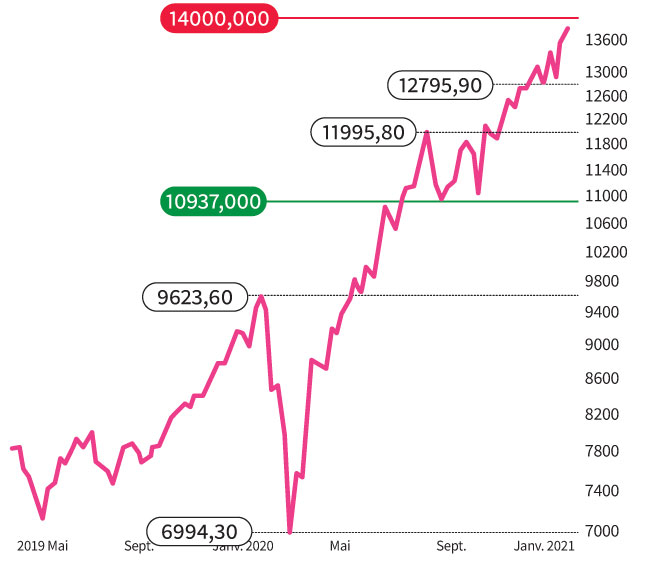

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Les valeurs technologiques dont les trimestrielles ont été saluées gardent la cote chez les investisseurs, à l’image de l’indice Nasdaq100 qui engrange d’ores et déjà plus de 7 % depuis le début de l’année (+16,2 % en 2020 malgré la crise sanitaire). À plus court terme, seul l’enfoncement de la zone des 13 600 points militerait pour l’amorce d’une consolidation avec les 13 000 points comme principal objectif. LP, 16/02/2021

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Porté par les espoirs de nouvelles mesures de relance et des publications de sociétés qualitatives, le Nikkei poursuit son ascension, revenant sur des niveaux inédits en plus de 30 ans. L’indice engrange ainsi plus de 9 % depuis le 1er janvier. La dynamique haussière ne sera pas remise en cause au-dessus des 29 000 points. Un retour sous ce niveau suggérerait quelques prises de bénéfices en direction des 27 660 points. LP, 16/02/2021