CAC 40

CAC 40® La Fed joue le trouble-fête

Politiques monétaires accommodantes, saison des résultats exceptionnelle, données macroéconomiques robustes, voilà le cocktail détonnant qui a permis aux places financières d’enchaîner les records sur les 8 premiers mois de l’année. L’aversion au risque tend néanmoins à resurgir ces derniers jours alors que la Réserve fédérale américaine envisage de réduire son soutien monétaire dès cette année.

Politiques monétaires accommodantes, saison des résultats exceptionnelle, données macroéconomiques robustes, voilà le cocktail détonnant qui a permis aux places financières d’enchaîner les records sur les 8 premiers mois de l’année. L’aversion au risque tend néanmoins à resurgir ces derniers jours alors que la Réserve fédérale américaine envisage de réduire son soutien monétaire dès cette année.

La saison des résultats pour le second trimestre touche à sa fin et le bilan s’avère particulièrement encourageant. Pour les sociétés du S&P500, plus de 87 % d’entre elles ont dépassé les attentes, avec des bénéfices qui progressent de plus de 88 % au second trimestre, la meilleure performance depuis le quatrième trimestre 2009 (+109,1 %).

En France, les grosses capitalisations se distinguent également, avec 57 milliards d’euros de profit au premier semestre. Les grandes entreprises françaises du CAC 40 ont d’ores et déjà effacé la crise alors que les bénéfices avoisinaient 43 milliards d’euros au premier semestre 2019. Depuis le début de l’année, certaines valeurs affichent ainsi des performances exceptionnelles. Saint Gobain grimpe de 69 %, Société Générale de 54 %, Cap Gemini progresse de 51 % et Arcelor Mittal de 48 %. Seules ombres au tableau, Atos perd plus de 42 %, Alstom 20 % et Renault 12 %. Les opérateurs pourraient désormais lever le pied alors que le soutien monétaire de la Fed devrait rapidement se réduire, affaire à suivre lors du Symposium à Jackson Hole qui débutera le 26 août.

La Réserve fédérale a, en effet, jeté le froid lors de ses dernières « minutes », bon nombre de ses membres envisageant de réduire les achats d’actifs tandis que les objectifs en matière d’emploi devraient être atteints dès cette année. En juillet, le département du travail avait fait état de 943 000 créations d’emplois (330 000 dans le secteur privé), avec un taux de chômage qui tombe à 5,4 %. Le PIB américain progressait quant à lui de 6,5 % au second trimestre (première estimation).

Que ce soit en Chine ou aux États-Unis, les dernières publications macroéconomiques montrent néanmoins quelques signaux de ralentissement. En Chine, la production industrielle progresse de seulement 6,4 % et les ventes au détail de 8,5 % (12,1 % précédemment). Outre-Atlantique, les indicateurs d’activité dans le secteur manufacturier retombent (ISM, PhillyFed…) et les ventes au détail reculent de 1,1 %. Ces dernières progressent de seulement 1,5 % en zone euro (contre 4,1 % le mois dernier). Avec la résurgence des craintes sanitaires qui pourraient peser sur la reprise économique à l’échelle mondiale, il convient donc d’opter pour la prudence, après la forte progression des marchés de ces derniers mois. La volatilité pourrait rapidement faire son retour.

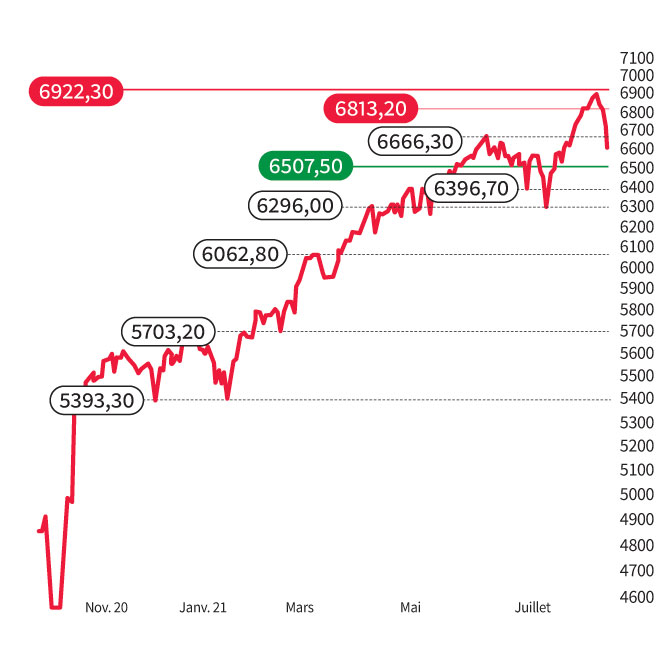

Graphiquement, le CAC 40 a récemment tutoyé son record absolu de septembre 2000 (6 944 points en séance), en enregistrant un plus haut annuel à 6 913 points, avant d’amorcer un mouvement de consolidation. En données hebdomadaires, l’indice conserve une dynamique positive au-dessus des 6 460 points. À plus court terme, le CAC 40 montre des signes de fébrilité, avec la Fed et la correction des valeurs du luxe. L’enfoncement des 6 500 points suggérerait l’amorce d’une consolidation de plus forte ampleur avec les 6 300/6 250 points en ligne de mire, niveaux correspondant au creux de mi-juillet.

A moyen terme, la tendance de fond ne serait néanmoins pas remise en cause et un retour sur ces niveaux de prix serait l’occasion de revenir à l’achat avec un meilleur timing.

Laurent Polsinelli

© 2021 zonebourse.com, 20 août 2021

CAC 40

Cours au 20 août 2021

Source : Les données chiffrées macroéconomiques proviennent de Bloomberg

Les données relatives aux performances passées ont trait à des périodes passées et ne sont pas un indicateur fiable des résultats futurs. ceci est valable également pour ce qui est des données historiques de marché.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

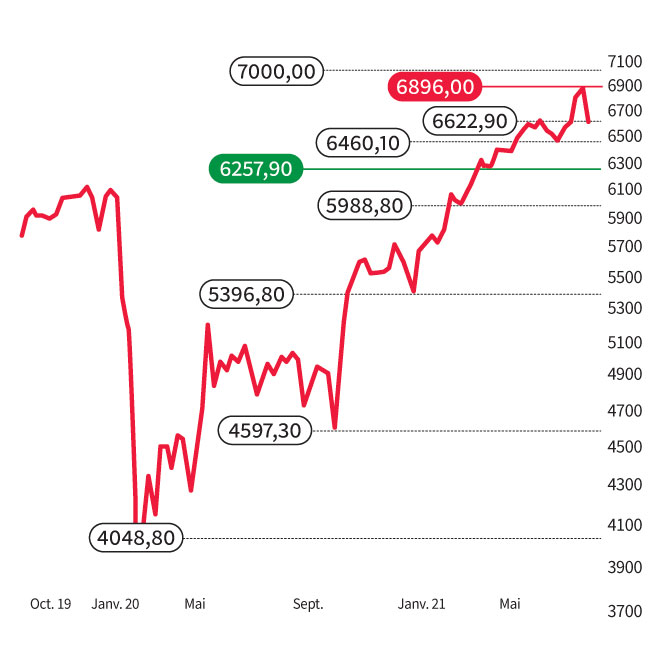

À la faveur de publications trimestrielles exceptionnelles et des politiques monétaires accommodantes des banques centrales, le Dow Jones enchaîne les records et enregistre une performance de 14 % depuis le 1er janvier. En données hebdomadaires, la dynamique haussière ne sera pas remise en cause tant que l’indice demeure au-dessus des 33 290 points, correspondant au creux de mi-juillet. Ce niveau pourrait toutefois être rallié, en cas d’enfoncement de la zone des 34 480 points. LP, 22/06/2021

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

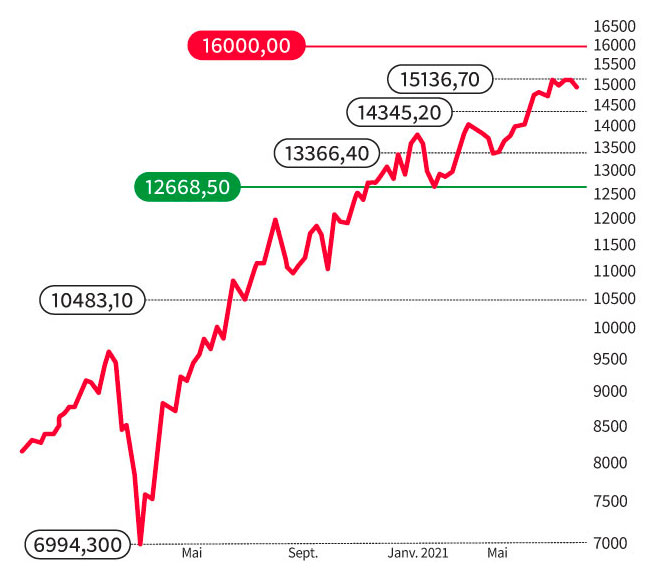

Porté par les bonnes publications des Gafam, le Nasdaq100 évolue non loin de son zénith, engrangeant plus de 15 % depuis le début de l’année (+47,5 % en 2020). En données hebdomadaires, la tendance demeure clairement positive au-dessus des 14 350 points, niveau correspondant à la moyenne mobile à 20 semaines. Seul un retour sous ce niveau militerait pour des dégagements plus marqués avec les 13 370 points en ligne de mire. LP, 20/08/2021

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

Les craintes d’un durcissement de la politique monétaire de la Fed et l’accélération du nombre de contaminations au Japon pèsent sur le Nikkei ces dernières semaines, celui-ci repassant d’ores et déjà dans le rouge depuis le début de l’année. La zone des 26 650 points devra jouer son rôle sous peine d’une consolidation de plus forte ampleur en direction des 25 530 points voire 25 000 points par extension. LP, 20/08/2021