EN PRIVÉ

États-Unis : vers des orientations de politique économique plus marquées

La franche victoire des Républicains modifie les perspectives économiques pour les États-Unis. Les élections ont en effet abouti à un résultat plus marqué qu’anticipé par les sondages. Le camp Républicain gagne à la fois la Maison Blanche, le Sénat et la Chambre des Représentants. Cette combinaison donne de la latitude au nouveau Président pour mettre en place les politiques économiques annoncées durant sa campagne. Sa volonté affichée d’une politique fiscale accommodante offrirait un soutien rapide à l’activité économique. En parallèle, son souhait de politiques commerciale et migratoire plus restrictives pourrait générer de nouveau des tensions sur l’inflation. Si cela se réalise, la Réserve fédérale serait incitée à adopter une tonalité plus dure, ce qui impliquerait des taux d’intérêt plus élevés et pourrait peser, à plus long terme, sur l’activité.

Focus économique : l’économie mondiale à l’orée de Trump II

États-Unis

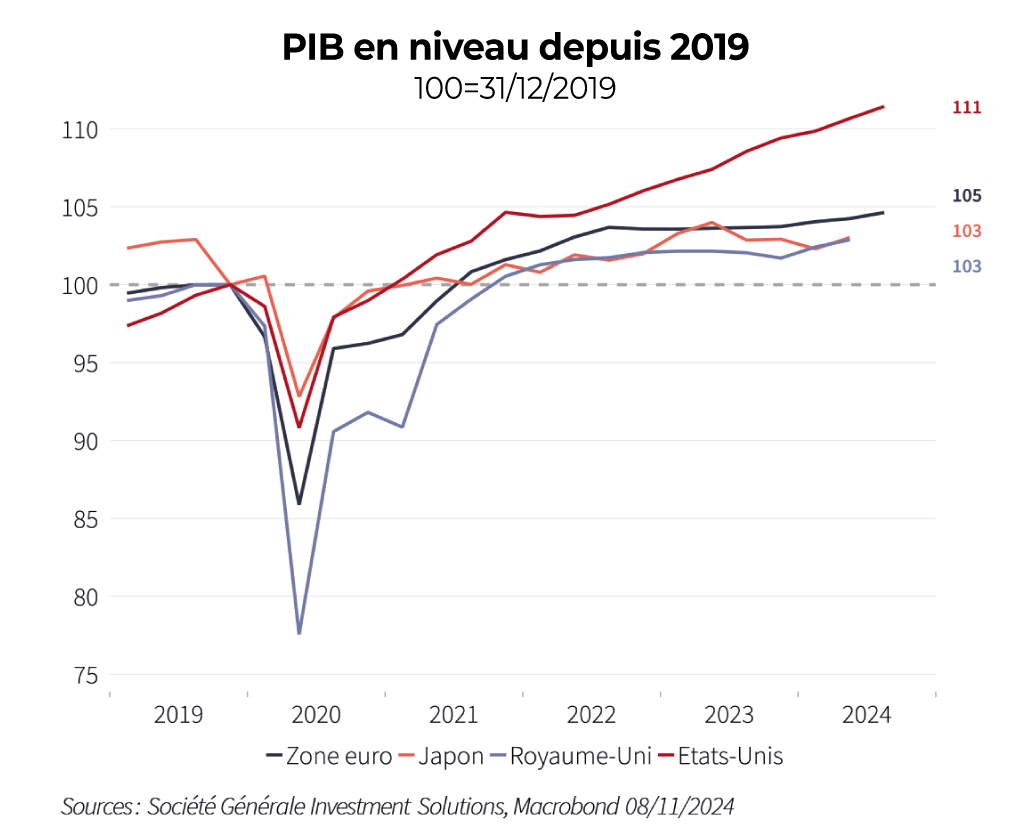

Les données économiques sont restées sur leur bonne tendance. La croissance du PIB s’est en effet établie à 2,8 % en rythme annualisé (0,7 % t/t) au T3- 24, portée par la demande interne. Bien que perturbée par le passage de deux ouragans et des grèves, la tendance de fond du marché du travail reste celle d’une normalisation progressive des tensions. La santé financière des entreprises (marges bénéficiaires proches de leur niveau record) et des ménages (richesse nette toujours élevée) devrait permettre à l’économie américaine de ralentir en douceur.

Nouvelle incertitude sur le profil d’inflation

Fort de sa victoire, ainsi que de celle des Républicains au Sénat et à la Chambre des Représentants, Trump va chercher à mettre en place ses promesses de campagne : une politique budgétaire encore plus expansionniste (baisses d’impôt), une forte hausse des droits de douane et une politique migratoire restrictive. L’impact économique de ces mesures dépendra de la façon dont elles seront mises en œuvre. En théorie, ces mesures pourraient soutenir l’activité à court terme mais aussi engendrer une nouvelle vague inflationniste. De ce fait, la Fed pourrait décider de ralentir ses baisses de taux. Bien qu’il soit trop tôt pour en évaluer l’impact, la victoire de Trump ajoute une incertitude quant au profil de l’inflation. Cette incertitude se reflète dans le discours plus prudent de la Fed lors du comité de politique monétaire post- élections.

Zone euro : croissance poussive

La croissance du PIB de la zone euro a atteint 0,4 % t/t au T3, plus fort taux depuis deux ans, mais artificiellement tiré par les Jeux Olympiques. Les indicateurs de climat des affaires signalent la poursuite d’une croissance atone. Le repli de l’inflation, la bonne tenue du marché du travail et les baisses de taux directeurs d’un côté et des marges bénéficiaires des entreprises toujours solides de l’autre devraient permettre d’éviter une récession. Les risques sur la croissance sont à la baisse, néanmoins, du fait de politiques budgétaires restrictives en 2025, ce qui devrait permettre à la BCE de baisser ses taux au moins cinq fois d’ici fin 2025.

L’incertitude politique s’étend à l’Allemagne

Même si le gouvernement pourrait survivre aux discussions sur le budget 2025, la France reste dans une zone de fragilité politique. Cette incertitude rattrape désormais l’Allemagne : la coalition au pouvoir depuis 2021 ne dispose plus de majorité absolue et des élections anticipées pourraient avoir lieu début 2025. Ainsi, alors que Trump reprend le pouvoir, les deux grands pays de la zone euro souffrent d’instabilité politique. Cela dit, l’Union européenne n’est pas complètement prise au dépourvu : plusieurs programmes visant à rendre l’UE moins dépendante (des USA mais aussi de la Chine) sont en discussion (autonomie stratégique, CHIPS Act, Europe de la défense, etc.).

Le marché immobilier pèse toujours sur la Chine

La croissance du T3 était légèrement inférieure à la cible de 5 % des autorités chinoises mais plusieurs signaux de rebond de l’activité au T4 sont apparus (notamment investissement en infrastructure). Néanmoins, le marché immobilier reste déprimé et l’inflation est toujours inférieure à 1 % sur un an. De ce fait, de nouvelles mesures de relance de l’activité et de soutien à l’immobilier pourraient être annoncées, d’autant plus compte tenu de l’élection de Trump.

Marchés actions

Sur-exposition aux marchés actions américains

États-Unis

Ayant connu des soubresauts importants depuis un mois, le marché actions américain a salué la victoire électorale des Républicains avec un rebond marqué. Ce rallye pourrait se poursuivre dans les semaines à venir pour plusieurs raisons. D’une part, la perspective d’une politique budgétaire plus expansionniste bénéficierait aux entreprises américaines. De plus, le contexte économique pré-électoral était déjà favorable : vigueur persistante de l’économie, bilans des ménages et des entreprises bien orientés et cycle de baisses de taux de la Fed. En outre, les bénéfices des entreprises continuent de progresser fortement (proches de 7 % sur un an).

Zone euro

Les actions européennes ont également connu une forte volatilité depuis un mois. Leur réaction aux résultats des élections a été mitigée. Nous pensons néanmoins qu’elles pourraient bénéficier, dans une moindre mesure que les États-Unis, à la politique expansionniste américaine, principalement via un effet d’entraînement. La baisse de l’euro suite aux élections pourrait également favoriser les entreprises exportatrices. De plus, la perspective de baisses de taux directeurs de la BCE pourrait bénéficier à l’économie et plus spécifiquement aux entreprises avec un fort taux d’endettement. Enfin, le repli de l’inflation redonnera des gains de pouvoirs d’achat aux ménages et un peu de souffle à l’économie, permettant la poursuite du rebond observé des résultats des entreprises.

Japon

Le marché actions japonais a de nouveau sous-performé le mois dernier. La volatilité du yen et la forte teneur en valeurs technologiques devraient continuer de peser sur le marché actions local. À l’inverse, la fin progressive de la politique de taux zéro dans un contexte de sortie de déflation pourrait le soutenir.

Émergents

Les marchés émergents ont été pénalisés par l’évolution des marchés chinois ce dernier mois. Les difficultés de l’économie chinoise perdurent alors que les mesures concrètes des autorités se font toujours attendre. De plus, la victoire de Trump remet en exergue les tensions commerciales entre les deux pays. D’autres pays émergents (Mexique par exemple) pourraient aussi être pénalisés par des mesures commerciales.

Marchés obligataires

Différenciation entre États-Unis et Europe

États-Unis

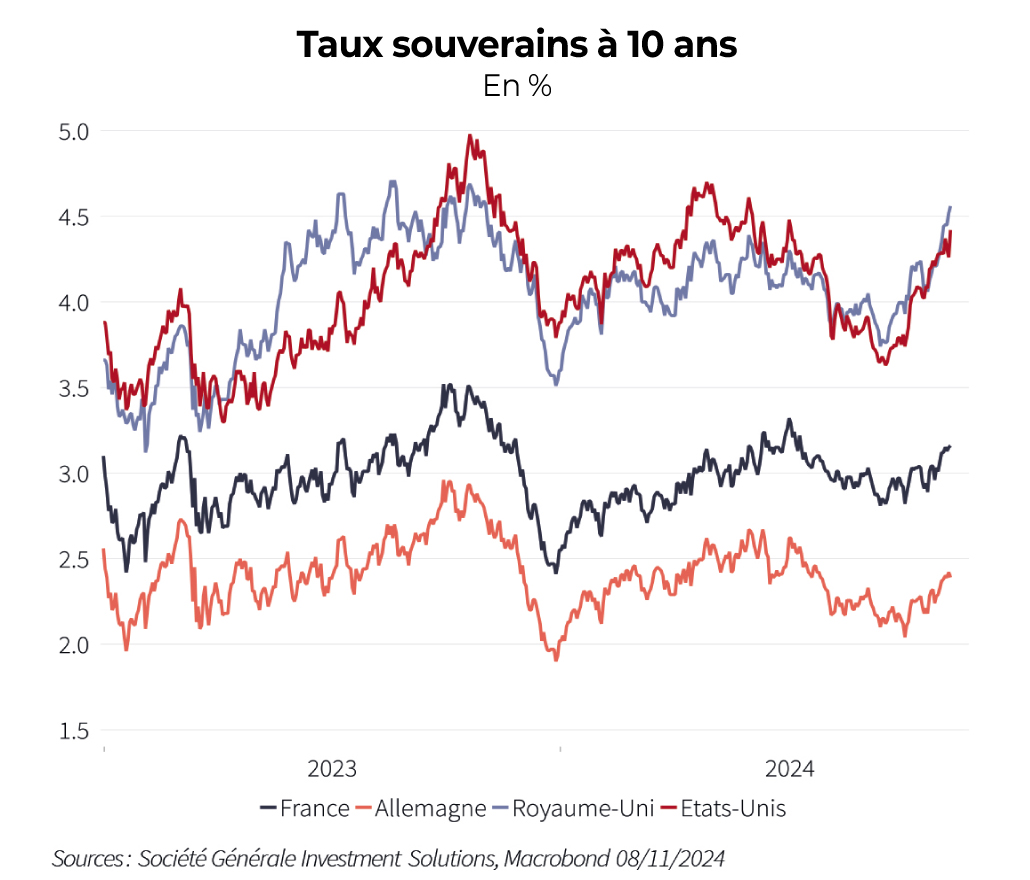

Les taux souverains américains ont connu une très forte volatilité au cours du mois d’octobre. Le taux à 2 ans, qui capte principalement les anticipations des marchés sur la trajectoire des taux de la Réserve fédérale des mois à venir, a augmenté de 3,6 % début octobre à 4,2 % début novembre. Les marchés anticipent dorénavant seulement 3 baisses d’ici fin 2025 contre 6 il y a un mois. En parallèle, le taux des Treasuries à 10 ans a augmenté de 3,7 % à 4,3 %. Ces hausses se manifestent malgré le cycle de baisse des taux de la Fed, qui pourrait se poursuivre en décembre si l’inflation continue de converger vers la cible de 2 %. La hausse des taux des marchés est expliquée tout d’abord par la toujours bonne tenue de l’économie américaine, avec une croissance proche de 3 % et des perspectives qui restent favorables. Ensuite, la hausse des taux s’est avérée concomitante à la hausse de la probabilité que Trump emporte l’élection présidentielle, son programme étant perçu plus inflationniste compte tenu de la hausse des droits de douane et d’une politique budgétaire encore plus accommodante. La large victoire des Républicains devrait donner à M. Trump la latitude de mettre en place les principales lignes de son programme, ce qui devrait maintenir les taux d’intérêt élevés.

Zone euro

Les taux souverains de la zone euro ont aussi augmenté au cours du mois d’octobre dans le sillage des taux américains. Le taux du Bund allemand à 10 ans a augmenté de 2 % début octobre à 2,4 % début novembre alors que le taux de l’OAT français a augmenté de 2,8 % à 3,2 %. En baisse jusqu’à fin octobre, les primes de risque souveraines sont reparties légèrement à la hausse, avec le spread Italie-Allemagne qui a augmenté à 128 pb et le spread France-Allemagne à 77 pb. Ce mouvement de hausse des taux reflète davantage un mouvement de contagion de la hausse des taux américains que la dynamique économique européenne : si la croissance européenne reste positive, celle-ci est bien plus modérée qu’aux États-Unis. Et les perspectives en Allemagne et en France s’avèrent plus moroses. Par ailleurs, les anticipations d’inflation en zone euro sont orientées à la baisse dans un cadre de poursuite de normalisation de l’inflation des services. Ainsi, la BCE devrait continuer à diminuer son taux directeur avec une baisse de 25 pb en décembre pour situer le taux de dépôt à 3 %.

Devises

Les ingrédients pour un dollar fort

EUR/USD

L’euro est une des devises qui a connu la plus forte dépréciation à la suite de l’élection américaine : la parité EUR/USD est descendue à 1,07 dollar par euro, soit une baisse de 1,1 %. Cette baisse est expliquée tout d’abord par le risque de hausse de droits de douane sur les produits manufacturiers alors que plusieurs pays de la zone euro ont comme premier partenaire commercial les États-Unis hors zone euro et que nombreux restent aussi dépendants des exportations comme moteur de croissance. Ensuite, les perspectives d’un élargissement plus important du différentiel des taux d’intérêt entre les deux régions du fait des différentes dynamiques de croissance et d’inflation favorisent le dollar face à l’euro.

USD/JPY

Le Yen a connu le même sort que les autres devises développées, avec un recul de 1,2 % pour atteindre une parité de 153 yens par dollar. Les États-Unis représentent près de 20 % des exportations japonaises, ce qui le rend aussi vulnérable à une hausse des droits de douane généralisée. Les nouvelles perspectives de taux d’intérêt aux États-Unis pénalisent aussi le yen dans un contexte où la normalisation de la politique monétaire de la BOJ devrait rester progressive, l’inflation sous-jacente restant à 2 %.

EUR/CHF

Le franc suisse reste à un niveau historiquement élevé face à l’euro, avec une parité de 0,93 par euros. Les incertitudes politiques en Europe devraient bénéficier à la devise suisse, d’autant plus dans un environnement de risques géopolitiques important. Par ailleurs, l’écart de taux d’intérêt entre la Suisse et la zone euro devrait rester stable, dans un environnement où la Banque Nationale de Suisse devrait poursuivre son cycle de baisse de taux (actuellement à 1 %) du fait d’une inflation proche de 1 %. Enfin, le fort excédent courant (7 % du PIB) de la Suisse soutiendrait aussi la devise locale.

Matières premières

Pétrole

L’or noir reste volatil, entre 70 et 80 $. Réalisant une performance de -6 % sur le mois, il souffre toujours des craintes sur l’activité en Chine (renforcées par les perspectives de hausse des droits de douane américains). La forte volatilité devrait se poursuivre avec une offre toujours abondante de l’OPEP et les tensions géopolitiques.

Or

L’or bénéficiant de son statut de valeur refuge, les incertitudes géopolitiques continuent de jouer un rôle clé dans l’évolution de son cours. La poursuite des baisses des taux des principales banques centrales renforce aussi l’appétence pour l’or, ainsi que les craintes sur l’activité internationale que font peser les mesures douanières du programme de Trump (la Chine et les banques centrales des pays émergents sont de grands acheteurs d’or). Même s’il est un actif sans rendement, les belles performances liées à la variation du prix de son cours font de l’or un actif pertinent afin de diversifier un portefeuille.

Clémentine Gallès

Chef Economiste et Stratégiste Société Générale Private Banking, 18/11/24

Source : Bloomberg