A LA LOUPE

Comment se couvrir avec les Produits de Bourse

La couverture permet de neutraliser le risque supporté par un investisseur avec une position dans un autre instrument. C’est une problématique extrêmement courante en Bourse mais pas uniquement. Un investisseur qui souhaiterait réaliser un investissement immobilier via un emprunt porte le risque que les taux d’emprunts augmentent d’ici à la réalisation de l’investissement, il pourrait ainsi décider de se couvrir contre une hausse des taux.

Les Produits de Bourse à effet de levier permettent de mettre en place des stratégies de couverture. Même s’il est possible d’effectuer une couverture avec des Warrants Puts ou des Shorts, la plupart des investisseurs utilisent pour cela des Turbos Illimités Puts. Ils présentent en effet deux avantages importants dans cette optique :

– La couverture est effective à tout moment sans réajustement,

– Leur maturité est illimitée.

Les Turbos sont disponibles sur une vaste palette de sous-jacents : actions, indices, devises, matières premières, métaux précieux, énergie, taux d’intérêt et volatilité.

S’il existe plusieurs méthodes pour déterminer la somme à investir sur un Turbo pour couvrir sa position, une méthode consiste à effectuer ce calcul grâce à l’élasticité. Le montant à investir est ainsi égal au montant à couvrir divisé par l’élasticité.

Imaginons ainsi un investisseur qui souhaiterait protéger de la baisse un portefeuille d’actions diversifiés françaises d’un montant de 10 000 €. S’il sélectionne un Turbo Illimité Put CAC 40 avec un levier 10, il sera ainsi couvert en investissant 1 000 € sur ce produit.

L’élasticité du Turbo détermine ainsi le capital à mobiliser pour initier la couverture. Plus la barrière sera proche du cours du sous-jacent, plus l’effet de levier sera important mais plus le risque que le produit soit désactivé sera élevé. En cas de désactivation, la couverture ne sera plus effective et un nouveau Turbo devra être acquis pour la maintenir.

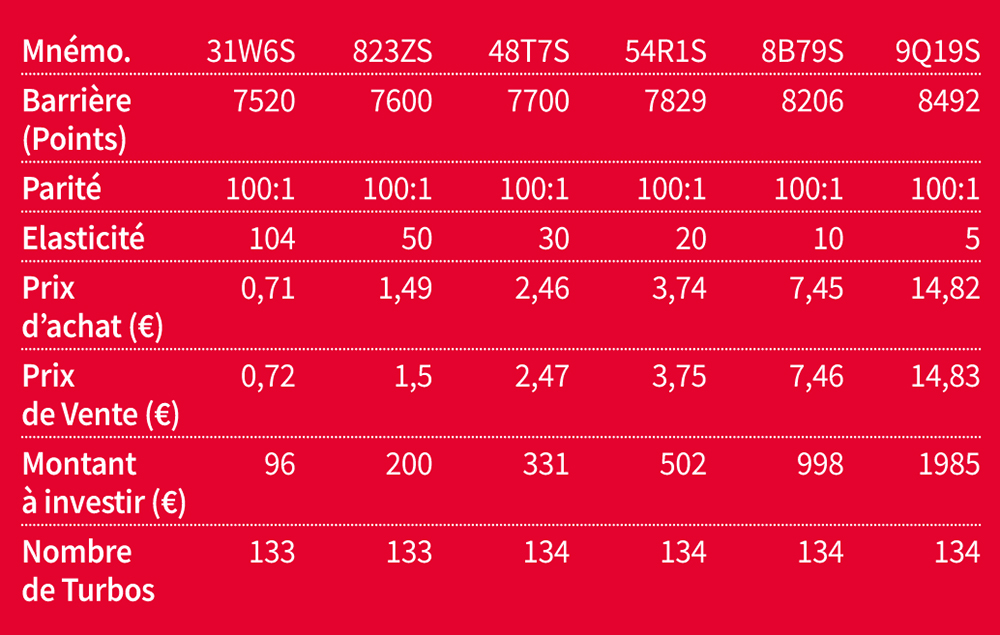

Ainsi, pour un CAC40 à 7466, un investisseur souhaitant couvrir un portefeuille de 10 000 € pourrait sélectionner un des Turbos suivants :

Dans le cas d’une variation du CAC40 de 1 %, la valeur du portefeuille d’action serait impactée de 100 € et la position en Turbo connaîtrait la même variation opposée.

Arnaud Courtois

Société Générale Produits de Bourse, 19 août 2024

Produits pouvants intégrer un effet de levier présentant un risque de perte du capital en cours de vie et à l’échéance. Ces produits s’adressent à des investisseurs avertis possédant suffisamment d’expérience pour comprendre leurs caractéristiques et, pour en évaluer les risques et capables de suivre leur évolution en temps réel.

STRIKE 259

CHIFFRES CLÉS

C’est la surperformance des Granolas (GSK, Roche, ASML, Nestlé, Novartis, Novo Nordisk, L’Oréal, LVMH, Astrazeneca, SAP, Sanofi) par rapport aux M7 (NVIDIA, Meta, Alphabet, Microsoft, Amazon, Apple, Tesla) sur les 30 derniers jours.

Source : Market Map

C’est le seuil clé franchi à la baisse par le rendement des bons du Trésor américain à 10 ans (les fameux 10Y T-Bonds). Ces bons du Trésor étaient utilisés dans les fameux carry trades dont le débouclage début août a favorisé la volatilité des marchés.

Source : Market Map

C’est le nombre d’éditions du fameux symposium de Jackson Hole, rendez-vous moins connu du grand public mais central pour l’économie. Ce rassemblement des grands directeurs des banques centrales mondiales décrit la logique monétaire à venir pour la majorité des pays.

Source : Fed Kansas City