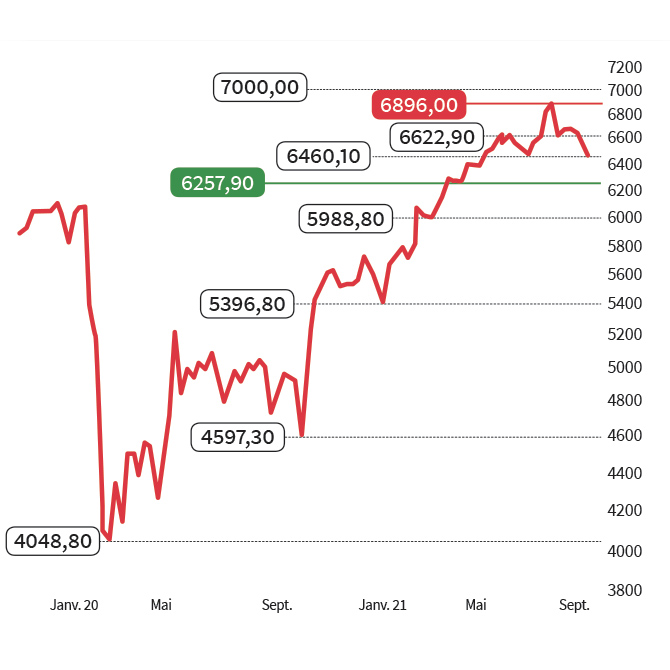

CAC 40

Des marchés nerveux avec la Chine et les banques centrales

La volatilité a brusquement ressurgi sur les places financières depuis le début du mois de septembre, les opérateurs redoutant que les banques centrales ne commencent à réduire leur programme de rachats d’actifs pour acter de la reprise économique en cours et pour tenir compte des récentes poussées

de l’inflation.

Les mauvaises données en provenance de Chine ont, elles aussi, servi de prétexte à quelques prises de bénéfices, d’autant plus en cette période d’incertitudes avec la persistance de la crise sanitaire et les déboires du géant immobilier Evergrande qui pourraient déclencher une nouvelle crise financière. L’appétit pour le risque tend ainsi à se dissiper depuis quelques semaines, à l’aube de la saison des résultats pour le troisième trimestre.

Au niveau de la macroéconomie, l’activité manufacturière et celle des services se contractent dans l’Empire du milieu (indices PMI Caixin à respectivement 49,2 et 46,7). L’indice des prix à la production bondit de 9,5 % tandis que les ventes au détail (+2,5 %) et la production industrielle (+5,3 %) ressortent nettement sous les attentes, faisant douter de la vigueur de la reprise économique et des possibles répercussions à l’échelle mondiale. Les dernières données américaines allaient également dans ce sens, à l’image de la progression de seulement 0,4 % de la production industrielle ou de la déception causée par les créations d’emplois (235 000 contre 720 000 attendues).

La hausse moins marquée de l’inflation en août a, en revanche, quelque peu rassuré même si elle ne devrait pas être de nature à remettre en cause la trajectoire de la Réserve Fédérale.

Bien que les marchés semblent focaliser leur attention sur la sulfureuse affaire China Evergrande depuis quelques jours, en invoquant les grands précédents et leurs conséquences, d’Enron à Lehman Brothers… il paraît raisonnable de penser que le géant immobilier va faire faillite afin que Pékin puisse faire un exemple mais que les autorités feront leur possible pour cautériser la plaie. La Fed l’inclura probablement dans sa modélisation du risque mais son actualité est ailleurs. Elle devrait maintenir le cap actuel tout en abordant la question du début de la réduction de son programme de rachat d’actifs. Les bons connaisseurs du dossier soulignent que la communication de septembre sera accompagnée des nouvelles projections de croissance et d’inflation qui pourraient voler la vedette à l’annonce sur le calendrier du « tapering ». Car c’est bien la vigueur de la croissance, et pas autre chose, qui doit permettre de surmonter les écueils qui sont apparus dernièrement sur la route des grandes économies mondiales.

La Fed devrait vraisemblablement réduire son programme de rachat d’actifs en fin d’année, tout en repoussant au maximum la perspective d’une hausse de taux. Le choix des mots, déjà si précis d’habitude, n’en sera que plus important, occasionnant probablement une poussée de la volatilité sur les marchés actions.

D’un point de vue graphique, l’indice CAC 40 amorce un mouvement de consolidation après ses records annuels du mois d’août. En données hebdomadaires, la dynamique demeure haussière au-dessus des 6 250 points, zone de convergence avec la moyenne mobile à 50 semaines.

À plus court terme, un biais baissier reste pour le moment privilégié sous les 6 680 points et la moyenne mobile à 20 jours avec les 6 300 points comme principal objectif, niveau correspondant aux points bas de juillet en clôture. Seule une rechute sous cette zone de soutien majeur constituerait un réel signal baissier, militant pour une poursuite des dégagements en direction des 6 160/6 060 points voire 5 950 points par extension.

Dans une logique moyen terme, un retour sur ces niveaux pourrait néanmoins être mis à profit pour revenir à l’achat à moindre risque.

Laurent Polsinelli

© 2021 zonebourse.com, 21 septembre 2021

CAC 40

Cours au 21 septembre 2021

Source : Les données chiffrées macroéconomiques proviennent de Bloomberg

Les données relatives aux performances passées ont trait à des périodes passées et ne sont pas un indicateur fiable des résultats futurs. ceci est valable également pour ce qui est des données historiques de marché.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après désignées collectivement “les informations”) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières.

les autres indices

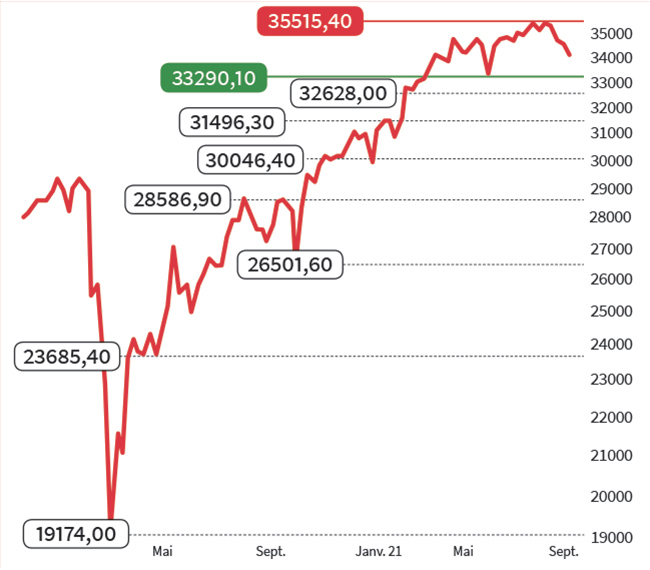

Dow Jones

OPINION MOYEN TERME

OPINION LONG TERME

Le Dow Jones montre des signes de fébrilité depuis quelques semaines, les opérateurs optant des prises de bénéfices sur fond de craintes du début du tapering et d’un net tassement de la reprise économique en Chine. En données hebdomadaires, la dynamique haussière ne sera pas remise en cause tant que l’indice demeure au-dessus des 33 290 points. Sous ce niveau, les 31 500 points constitueraient le premier objectif baissier majeur. LP, 21/09/2021

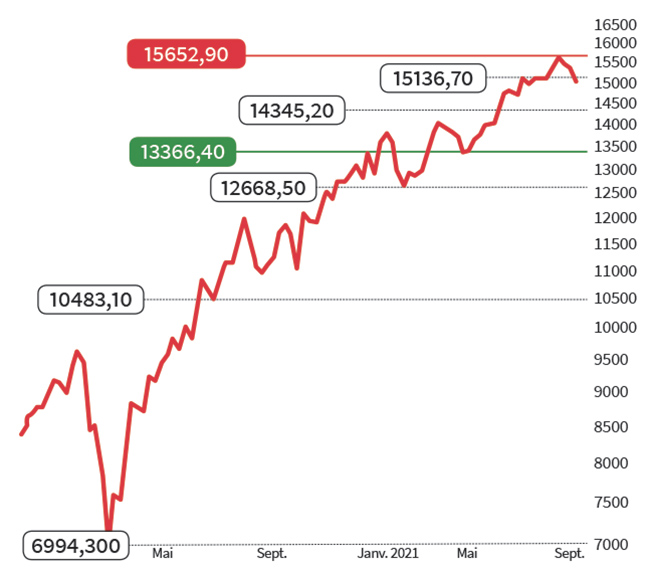

Nasdaq 100

OPINION MOYEN TERME

OPINION LONG TERME

Comme son homologue américain, le Nasdaq100 a subi quelques dégagements depuis début septembre, conservant néanmoins une performance de plus de 16,5 % depuis le début de l’année. La tendance demeure positive au-dessus des 14 680 points, niveau correspondant à la moyenne mobile à 20 semaines. Sous ce seuil, il faudrait s’attendre à une consolidation de plus forte ampleur en direction des 14 050/13 370 points. LP, 21/09/2021

Nikkei

OPINION MOYEN TERME

OPINION LONG TERME

A contre courant de l’Europe et des États-Unis, le Nikkei a effectué un rattrapage spectaculaire, reprenant plus de 13 % depuis mi-août et affichant désormais un gain de plus de 10 % depuis le premier janvier. Au-dessus des 28 630 points, zone de convergence avec la moyenne mobile à 20 semaines, on pourra s’attendre à une poursuite du mouvement en direction des 32 000 points. LP, 21/09/2021